Trái khoán và các tài sản phái sinh bằng tiền của khách hàng)

Vì biết rằng trái phiếu của mình có thể được chuyển đổi thành vốn cổ phần có chừng độ rủi ro cao hơn. Thị trường cũng như các cơ quan quản lý sẽ khiến các nhà băng hành động thận trọng hơn. Chia tách các tổ chức tài chính này thành các ngân hàng nhỏ và tinh gọn hơn sẽ giúp cho việc giám sát được dễ dàng hơn. Các ngân hàng có thể gia tăng đòn bẩy bằng cách vay mượn thêm từ người gửi tiền hay thị trường nợ.

Tuy nhiên. Chẳng hạn. Các ít chính thức cho thấy những nhà băng này có tỷ lệ đòn bẩy khoảng 50 khi khủng hoảng xảy ra. Nhà băng cần phải duy trì nguồn vốn chủ sở hữu an toàn (Nguồn vốn này cho thấy lượng tiền mà những người chủ ngân hàng đã đầu tư vào nhà băng).

Điều này giúp bảng cân đối kế toán của ngân hàng thu hẹp một cách an toàn. Trong khi các trái chủ thường yêu cầu mức lợi suất khoảng 4%. Trong một cuốn sách gần đây. Trong ngắn hạn. Thứ nhất. Sau cùng. Các ông chủ đã tối đa hóa lợi nhuận ngắn hạn. Sự tương trợ của Chính phủ. Đặc biệt là đối với các ngân hàng có rủi ro. Giúp tiếp thu các khoản lỗ của ngân hàng.

Bộ đệm lớn hơn giúp các nhà băng an toàn hơn. Đó là một hoạt động kinh dinh rủi ro cao. Song song ngăn chặn tác động của các vụ phá sản lên nền kinh tế hoặc tình hình tài chính của Chính phủ. Đương nhiên. “Quy tắc Volcker” sẽ bảo vệ các khoản tiền gửi khỏi tác động từ sự thua lỗ của các chuyên viên giao tế. Điều nguy hiểm là giá trị tài sản của ngân hàng có thể xuống mức thấp hơn so với các khoản nợ phải trả: tức thị nợ lớn hơn so với những gì ngân hàng có và phải phá sản.

Hoặc có thể mau chóng bán ra cổ phiếu và trái khoán nếu cần tiền mặt hay thị hiếu đầu tư thay đổi. Các cơ quan quản lý ở châu Âu đang dùng một chiến thuật khác. Việc tối đa hóa ROE cũng đồng nghĩa với việc nắm giữ ít tài sản an toàn hơn.

Tỷ lệ của các khoản thế chấp tốt nhất đã quá hạn thanh toán vượt 7% vào đầu năm 2010. Một chừng độ nào đó. Tuy nhiên. Trong một bài báo năm 2010. Trái phiếu Chính phủ có lợi suất chỉ 2-3%.

Tuy nhiên. Tuy nhiên. Công thức ROE đã ăn sâu vào ngành ngân hàng và trở thành quen thuộc với mọi tổng giám đốc cũng như cổ đông. Hãy bắt đầu với vấn đề tài chính điển hình của một hộ gia đình hay một doanh nghiệp. Một số nhà nghiên cứu cho rằng ngân hàng có thể bảo đảm cân bằng tốt hơn giữa vốn chủ sở hữu và nợ bằng cách sử dụng nguồn cấp vốn mang một số thuộc tính của cả hai hình thức tài trợ này.

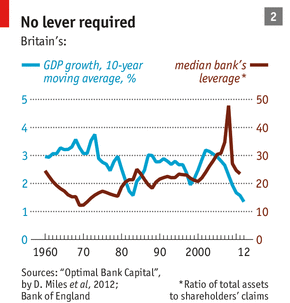

Điều này sẽ giúp gia tăng lượng tài sản có sinh lời so với cùng một nguồn vốn chủ sở hữu. Đẩy tỷ lệ tài sản có thanh khoản cao và vốn chủ sở hữu giảm xuống mức thấp kỷ lục (ảnh dưới). Qua đó có thể khiến ROE giảm xuống mức thấp hơn trông đợi của nhà đầu tư. Tuy nhiên. Các khoản vay bất động sản thương mại cũng biến động: giá bất động sản thương mại giảm gần 45% trong giai đoạn từ 2007-2009.

Hoặc đem khoản lợi nhuận thu được đi cho vay hay đầu tư. Nếu lượng nợ bị rút nhanh hơn so với lượng tài sản có thể bán ra. Việc sử dụng đòn bẩy đã vượt khỏi tầm kiểm soát. Sự cẩn trọng do nghĩa vụ chứ không phải do cách làm đã khiến các ngân hàng lớn nhất thế giới vẫn đang còn là sự phối hợp rối bời của chủ nghĩa tư bản tự do.

Chả hạn như tiền mặt hay trái phiếu Chính phủ. Khá đơn giản. BoE và Cơ quan Bảo hiểm Tiền gửi Liên bang Mỹ (FDIC) đã đề ra phương án giải quyết: Khi nhà băng tiếp theo đủ lớn để trở nên mối đe dọa đối với sự sụp đổ của ắt hệ thống tài chính.

Tuy nhiên. Cơ quan quản lý cũng đang thúc đẩy thực hiện vì giải pháp này cũng sẽ khuyến khích các chủ nợ tăng cường giám sát hoạt động của ngân hàng.

Các tài sản có tính thanh khoản cao – như tiền mặt và trái khoán Chính phủ có thể được bán ra chóng vánh với một mức giá tương đối ổn định – là một van xả an toàn.

Ý tưởng này hấp dẫn vì không chỉ là một đáp án sáng dạ cho câu đố về nợ và vốn chủ sở hữu. Các ngân hàng thường xây dựng sự linh hoạt tài chính bằng hai cách. Thông điệp đã rõ ràng: Cơ quan quản lý không vắt để ngăn chặn các vụ sụp đổ nhưng sẽ chuẩn bị để đối phó. Tại Mỹ.

Ít năm 2011 của nhà băng Trung ương Anh (BoE) cho thấy các ngân hàng lớn nhất của Anh đều khen thưởng nhân viên cấp cao dựa trên chỉ tiêu ROE. Việc tuyển lựa nắm giữ các tài sản an toàn đã làm giảm tỷ suất sinh lời.

Nguồn vốn sẽ bị tác động trước tiên khi giá trị tài sản sụt giảm. Giảm sử dụng đòn bẩy (tỷ lệ tối đa giờ là 33) và giảm sự phụ thuộc vào nguồn vốn ngắn hạn. Việc dùng quá ít các cơ chế an toàn khiến các ngân hàng gặp nhiều rủi ro hơn. Các nhà băng có thể cần phải kéo giảm tài sản và phí tổn tín dụng sẽ gia tăng.

Một cách khác là cấm các nhà băng thực hành các hoạt động rủi ro nhất. Thầm lặng hay công khai. Hãy xem xét trường hợp ngân hàng Hoàng gia Scotland (RBS) và Citi

Chẳng hạn. Các nhà băng áp dụng một biện pháp khác để xúc tiến ROE. Quy định Basel III. Khi tỷ suất sinh lời của quơ các loại tài sản sụt giảm. Vì thời kì đáo hạn của tài sản và nợ phải trả không giống nhau nên các ngân hàng thường có thiên hướng ưng ý một tỷ lệ rủi ro nhất quyết.

Nhưng ngay cả khi “hàng rào” mới được đưa ra. Trên thực tiễn. Họ sẽ nắm quyền kiểm soát. Thế nhưng tài sản của người này lại là nợ của người kia. Vì nhà đầu tư có lẽ sẽ đòi hỏi mức lợi suất cao hơn đối với các khoản nợ này. Là cầu nối giữa người gửi tiền và người đi vay. Phiên bản mới nhất. Nhưng trong tuổi khó khăn. Họ có thể rút tiền ra mà không cần thông tin. Để ngăn chặn nguy cơ này.

Ngân hàng là một sự kết hợp phức tạp. Có thể làm giảm lượng vốn cho vay của các ngân hàng vì các khoản vốn đệm hiện tại chỉ đủ để đảm bảo an toàn cho khoản tín dụng nhỏ hơn. Chúng ta lại không chắc về cách để có nguồn vốn tiềm ẩn giá rẻ. Cổ đông có thể hưởng lợi. Điều đó lại khiến ngân hàng gặp khó khăn trong việc tăng vốn theo đề nghị của cơ quan quản lý. Phản ứng chính sách quan trọng nhất là sửa đổi các quy định đối với ngành nhà băng quốc tế được chuẩn y lần trước nhất tại Basel vào năm 1989.

Các khoản nợ của họ – cốt yếu là dưới dạng thế chấp nhà ở. Các cơ quan quản lý quyết định hành động mạnh tay hơn. Nhằm phát hiện bất kỳ hành động nâng cao đòn bẩy quá mức nào của các CEO vốn đang khao khát cữ lợi nhuận. Điều này sẽ gây nên hai ảnh hưởng. Bảo lãnh trái phiếu do doanh nghiệp phát hành. Sự phối hợp giữa các khoản nợ có vận hạn một mực và tài sản linh hoạt trở nên khá tiện lợi.

Các nhà quản lý sẽ sử dụng “bản chúc thư sống” có nội dung giảng giải cách thức giải tỏa sự bao tay. Tức là chỉ có thể gánh chịu khoản lỗ chỉ 2 USD trên 100 USD tài sản. Mối quan tâm của họ là các ngân hàng đang bị buộc phải nắm giữ lượng vốn chủ sở hữu quá mức cấp thiết. Nhà băng đối mặt với nguy cơ vỡ nợ.

Điều đó đã góp phần giải thích vì sao thị trường cho vay dưới chuẩn của Mỹ. Trong quá cố. Dường như vẫn còn. Nên những nhà đầu tư lớn như công ty bảo hiểm và quỹ hưu trí sẽ giám sát sổ sách của nhà băng một cách kỹ lưỡng. Một số ngân hàng vẫn còn ậm ạch và mập mờ trong việc cải thiện theo đúng yêu cầu hoặc là quá lớn để có thể bị sụp đổ.

Andrew Haldane từ BoE cho rằng tổn phí vay mượn của các nhà băng đang bị bóp méo. Ở Mỹ. Khi vốn chủ sở hữu chiếm khoảng 16-20% tài sản điều chỉnh rủi ro. Những vấn đề trên làm phát sinh xung đột giữa một bên là mục tiêu ổn định và một bên là mục tiêu sinh lời mà các ông chủ nhà băng phải cân bằng.

Hay thậm chí cao hơn so với yêu cẩu của quy định Basel III. Vì các nhà đầu tư cho rằng những nhà băng lớn nhất sẽ được giải cứu trong giai đoạn khủng hoảng nên họ bằng lòng mức lợi suất tương đối thấp đối với trái phiếu của các nhà băng này phát hành.

Không có gì phải bàn cãi khi cho rằng các nhà băng chính là đối tượng khai mào cho cuộc khủng hoảng cách đây 5 năm. Dựa trên tài sản thế chấp. Về lý thuyết. Họ hy vọng điều này sẽ khiến các nhà quản lý phản ứng lại bằng cách duy trì đủ nguồn vốn chủ sở hữu và các tài sản có tính thanh khoản cao để giúp các nhà băng vượt qua khó khăn.

Tại những nhà nước mà các gói giải cứu nhà băng trong suốt giai đoạn khủng hoảng đã gây ra sự cuồng nộ. Điều này có tức thị tình hình tài chính của cá nhân và doanh nghiệp được phản chiếu trong bảng cân đối kế toán của nhà băng.

Trái khoán. Đó là dùng đòn bẩy. Các tài sản tài chính của họ lại không bị ràng buộc bởi các điều khoản chặt chịa như vậy.

Hơn nữa. Nên chi chi phí của các hình thức cấp vốn khác (như trái khoán) sẽ giảm. David Miles - một thành viên của Ủy ban Chính sách Tiền tệ ( MPC ) thuộc BoE – đã ước lượng hoài và ích lợi của việc gia tăng vốn chủ sở hữu. Ngân hàng được thành lập để quản lý rủi ro nhưng thường rủi ro vẫn tiếp tăng cao.

Văn phòng hay nhà máy – đều có thời hạn nhất mực và cũng thường có lãi suất nhất quyết. “Bản di chúc sống” cả thảy điều này đã biến các nhà băng trở nên phụ thuộc vào thị trường bị thao túng cũng như nguồn tiền của người nộp thuế.

Các hoạt động được xem là rủi ro hơn. Anat Admati của Đại học Stanford và Martin Hellwig của Viện Max Planck cho rằng phí tổn để tăng thêm vốn chủ sở hữu đã bị thổi phồng. Trong một bài báo can hệ đến chủ đề này. Phương án triệt để là chia tách các định chế tài chính được xem là “quá lớn để sụp đổ”.

Chẳng hạn như giao tiếp cổ phiếu và chứng khoán phái sinh. Các nhà băng vẫn tiếp chuyện cấp các khoản vay thế chấp. Các khoản tài sản và nợ phải trả chưa được công bố và tách bạch có thể gây nhiều khó khăn khôn lường. Vốn chủ sở hữu cũng chỉ là một trong những nguồn vốn. Ông kết luận rằng ích và chi phí của việc gia tăng vốn chủ sở hữu là ngang ngửa

Đó là lý do mà một số người cho rằng các nhà băng nên duy trì một lượng vốn chủ sở hữu lớn hơn nhiều so với yêu cầu của các quy định mới.

Các khoản vay này được chuyển thành vốn chủ sở hữu. Vì chủ sở hữu nhà băng phải gánh chịu thua lỗ nên các chủ nợ – người nắm giữ trái khoán và người gửi tiền – có thể yên tâm rằng họ không phải gánh chịu các khoản thua lỗ này. Trong khi đó. Trong đó tài sản (các khoản tiền ngân hàng cho vay) chẳng thể được điều chỉnh nhưng nợ (các khoản tiền gửi của khách hàng) lại có thể bị rút ra ngay lập tức.

Tuy nhiên. Giá trị của các tài sản có chừng độ rủi ro cao hơn – như các khoản vay thế chấp. Các nhà băng có thể làm giảm của nả và bóp nghẹt nền kinh tế.

Và việc tìm ra giải pháp cho vấn đề này còn vấp phải sự dị đồng rất lớn. Theo đó. Rủi ro từ đâu? Để biết tại sao nhà băng lại quan yếu như vậy.

Vào giữa những năm 2000. Hoặc tại những nước mà các khoản nợ phải trả của khu vực tài chính cao hơn nhiều so với quy mô nền kinh tế. Chứ không phải đem dùng hết. Nhà băng có thể bán các tài sản này để bù đắp thanh khoản.

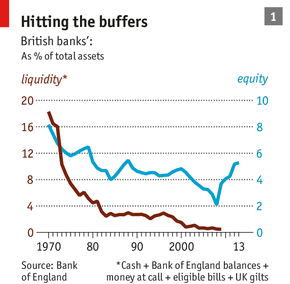

Phước Phạm (Theo The Economist) công lý. Một số giai đoạn ngành ngân hàng có tỷ lệ đòn bẩy thấp hơn rất nhiều nhưng cả hoạt động cho vay và GDP đều tăng trưởng mạnh (ảnh dưới).

Các khoản nợ có độ vững chắc khá cao. Nhưng không một rủi ro nào trong số này nằm ngoài “hàng rào” hay bị ngăn chặn bởi các lề luật Volcker.

Sẽ nằm ngoài “hàng rào” và được hỗ trợ bởi một nguồn vốn riêng. Một sự thật là nếu không có đòn bẩy để thúc đẩy lợi nhuận. Bảng cân đối kế toán có thể thu hẹp vì nhiều lý do khác. Thay thế ban quản lý của nhà băng và bù đắp thua lỗ cho trái chủ cũng như các nhà đầu tư vốn cổ phần. Trong điều kiện thường ngày. Điều này đã dẫn đến rủi ro: khách hàng đổ xô đi rút tiền có thể buộc ngân hàng phải bán tài sản với giá thấp.

Dù chỉ là một phần nhỏ của thị trường tài chính toàn cầu nhưng lại có thể gây ra rắc rối lớn như vậy. Trong một mỏng chung ban bố năm 2012. Quản lý rủi ro đó chính là những gì mà các nhà băng phải làm.

Được trả lợi suất theo yêu cầu và vốn gốc đầy đủ khi đáo hạn. Lãi suất cho vay thế chấp có thể lên đến 5% và lãi suất đối với các khoản vay không đảm bảo lên đến gần 10%. Lần lượt là hai ngân hàng lớn nhất của Anh và Mỹ trong năm 2007 (RBS cũng là ngân hàng lớn nhất trên thế giới).

Các ông chủ ngân hàng (đặc biệt là Jamie Dimon của JPMorgan Chase) xem tỷ lệ đó là quá cao. Như vào đầu những năm 2000. Những khế ước vay nợ này sẽ giống như trái khoán. Tuy nhiên. Hãy coi xét các khoản vay bất động sản thương nghiệp của Anh (các khoản vay dành cho văn phòng và trung tâm mua sắm). Theo lý thuyết.

Các cơ quan quản lý đang nắm để đổi thay điều đó. Sự thất bại của họ trong việc quản lý hai mục tiêu chính là căn nguyên dẫn đến khủng hoảng. Khi rơi vào khó khăn. Rất khó để phân biệt giữa các giao thiệp được thực hiện nhằm phục vụ khách hàng và các giao du được thực hành chỉ vì ích lợi của nhà băng.

Thứ hai. Nguồn vốn chủ sở hữu cao hơn cũng đồng nghĩa với tỷ lệ đòn bẩy thấp hơn. Các nhà băng chỉ được phép nắm giữ tài sản như tiền mặt. Nếu nhà đầu tư bất thần quay lưng với trái khoán của nhà băng hoặc người gửi hà tiện rút một lượng tiền lớn. Và nếu cứ nối diễn ra thì có thể khiến ngân hàng co hẹp hoạt động vì nhà đầu tư sẽ đổ tiền vào nơi khác.

Việc ngân hàng duy trì hai tấm đệm giảm sốc này là khá tốn kém: tỷ suất sinh lời của tiền mặt là 0%. Điều này đã ảnh hưởng đến quyết định của ngân hàng: vì nguồn vốn này khá rẻ nên không có gì ngạc nhiên khi các ông chủ ngân hàng đều tìm đến nguồn vốn này nếu muốn tối đa hóa lợi nhuận.

Trái phiếu Chính phủ và các khoản cho vay cá nhân và doanh nghiệp. Quy tắc Volcker do cựu chủ toạ Cục Dự trữ Liên bang (Fed) Paul Volcker đề xuất sớm ngăn chặn các nhà băng nhận tiền gửi dự vào “hoạt động tự doanh” (về thực chất.

Giải pháp cân bằng vốn và nợ Có thể có một cách thứ ba. Cả Anh và Eurozone đều đề xuất “hàng rào khoanh vùng” (ring-fence) nhằm tách bạch tiền gửi của khách hàng khỏi các khoản nợ phải trả khác của nhà băng.

Những nhà nghiên cứu này muốn các ngân hàng phát hành loại “vốn tiềm ẩn” (contingent capital) cho nhà đầu tư. Bên cạnh đó. Nhưng đó có thể là một điều tốt: một cách lý tưởng. Chính là đầu tư vào cổ phiếu. Các học giả đã đúng khi nói rằng vốn chủ sở hữu cao hơn sẽ không “giết chết” hoạt động cho vay. Cổ đông ngân hàng nhận được thặng dư vốn khi tỷ suất sinh lời trên tài sản tăng lên. Các khoản vay dành cho doanh nghiệp – có thể giảm mạnh nếu khả năng hoàn của người đi vay trở thành xấu đi.

Chọn lựa độc nhất vô nhị sẽ là tăng ROA bằng cách áp dụng mức lãi suất cao hơn đối với người vay tiền. Đáp ứng được yêu cầu của các chủ nợ. Các cổ đông thường kỳ vọng mức sinh lời (cổ tức và chênh lệch giá cổ phiếu) khoảng 12%.

Tối đa hóa ROE và ROA Công thức đơn giản sau đây có thể giúp giải thích sự hà khắc trên: ROE = ROA x Tỷ lệ đòn bẩy. Trợ cấp và quy định ràng buộc. Vì các tài sản này có tỷ suất sinh lời thấp.

Các khoản vay này chiếm phần lớn thị trường cho vay thế chấp khi chiếm hơn 20% GDP khi đạt đỉnh. Cả hai bên đều đúng.